DILEMA č. 3: Vyplatí sa stále investovať?

DILEMA č. 3: Vyplatí sa stále investovať?

Vyplatí sa stále investovať?

Rok 2018 bol pre investorov veľmi náročný. Po viacerých rokoch, keď prakticky všetky investície rástli, sa situácia zmenila. Tak akcie, ako aj dlhopisy ukončili rok v červených číslach. Výpredaje na trhoch boli pomerne dramatické a mnohí z nás si položili otázku, či sa stále vyplatí investovať.

Pohľad na vývoj inflácie a posledné inflačné čísla však dajú pomerne rýchlo odpoveď aj na túto otázku. Ak sa chceme vyhnúť strate našej kúpnej sily, musíme investovať, pretože výnos, ktorý máme na sporiacich účtoch, je výrazne nižší než inflácia.

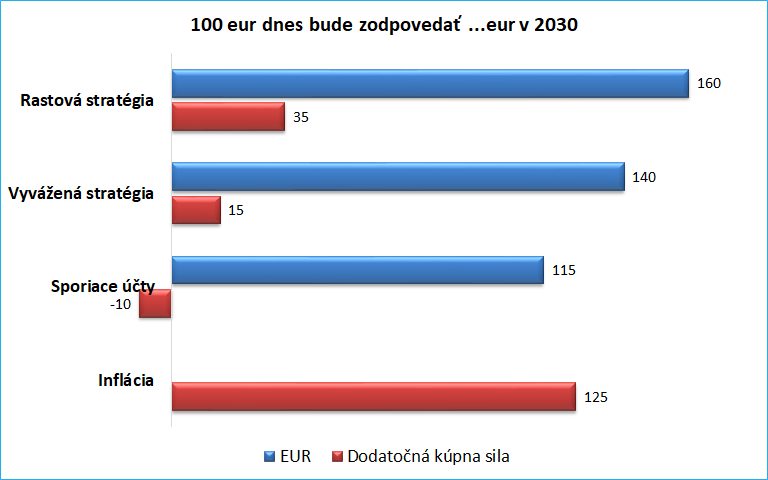

Európska centrálna banka má inflačný cieľ, ktorý je definovaný ako miera inflácie v blízkosti 2 %. Ak budeme počítať s týmto číslom, tak napríklad v roku 2030 budeme potrebovať okolo 125 eur na to, aby sme si kúpili rovnaké množstvo tovarov, ktoré dnes stoja 100 eur. Buďme optimistickí a povedzme si, že v roku 2030 budú aj vyššie sadzby na sporiacich účtoch – postupne sa dostanú na úroveň 1,5 %. V tom prípade by sme na takomto účte zarobili 115 eur. Stále je to menej než spomínaných 125 eur – a preto sa naša kúpna sila znížila. Samozrejme existujú aj krajiny, kde sadzby na sporiacich účtoch sú vyššie. V najlepšom prípade si sporitelia dokážu zachovať svoju kúpnu silu. Ak si však niekto chce zlepšiť svoju životnú úroveň, musí svoje peniaze nechať pracovať prostredníctvom investovania. Hoci sme si vedomí, že globálny ekonomický rast spomalí, stále pôjde o rast. Ziskové marže podnikov síce môžu byť pod tlakom, ale stále sú solídne a to znamená, že akciové trhy z toho budú profitovať. Zisky podnikov síce nedosiahnu úrovne z minulých rokov, ale stále očakávame ich rast okolo 5 %. Spolu s určitou normalizáciou úrokových sadzieb sa tým zabezpečí, že výhľad výnosov pre vyváženú investičnú stratégiu (či vyvážené fondy) bude stále lepší ako výhľad výnosov zo sporiacich účtov – a predovšetkým – najmä v dlhodobom horizonte bude chrániť našu kúpnu silu. Pokiaľ výnosy z vyvážených fondov, resp. rastových fondov upravíme o očakávanú infláciu, tak kúpna sila vyváženého investora bude o 15 % vyššia a rastového investora dokonca o 35 % vyššia. Viac než inokedy je teda investovanie nové sporenie.

Zdroj: KBC Asset Management NV.

Kedy je ten správny čas na investovanie?

Už sme spomínali, že v závere minulého roka prišlo k výrazným výpredajom na akciových trhoch, keď mnohé akciové indexy spadli aj o viac než 10 %. Nešlo však o výnimočný jav – korekcie sú bežnou súčasťou vývoja na trhoch. Mnohí sa môžu spýtať, či by nebolo lepšie byť opatrní a počkať s investovaním až dovtedy, kým trh dosiahne dno. Určite je to relevantná otázka, pretože každý hľadá ten najlepší čas na investovanie. Ale odhadnúť, kedy sa trh nachádza práve na svojom dne, je mimoriadne ťažké. Okrem toho, trhové korekcie sú často časovo obmedzené a pomerne skoro po nich prichádza rally, takže atraktívna príležitosť na nákup rýchlo zmizne. Čakanie na tú správnu chvíľu znamená množstvo zmeškaných príležitostí a výnosy, o ktoré investor príde, už nikdy nenahradí.

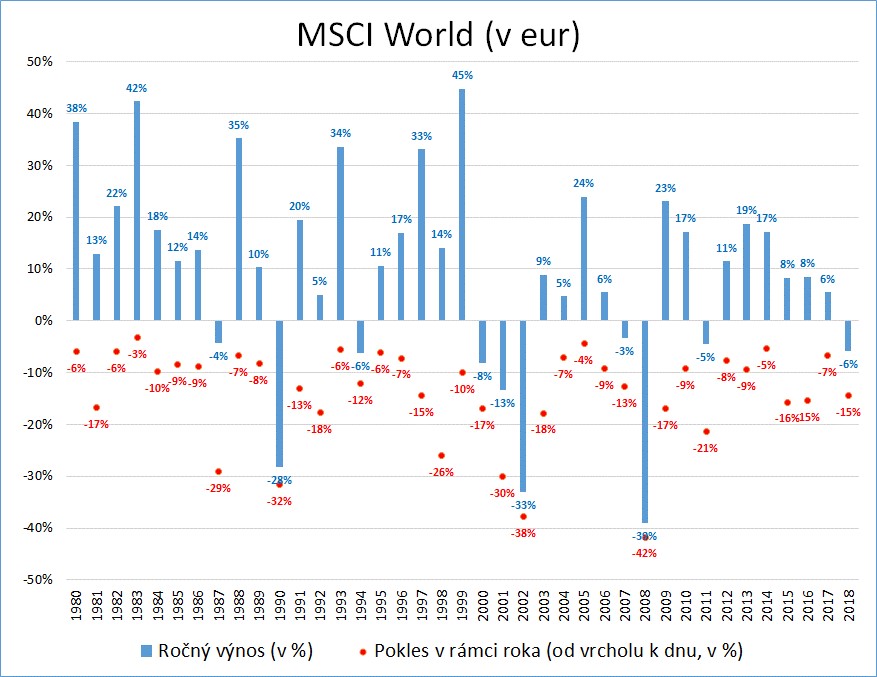

Kolísavosť teda volatilitu na finančných trhoch ukazuje aj nasledujúci graf. Medzi rokmi 1980 a 2018 dosiahli svetové akcie priemernú ročnú výkonnosť 9,6 %. Počas tohto 38-ročného obdobia, bolo iba 10 rokov, ktoré skončili s negatívnou výkonnosťou. Body v grafe ukazujú najväčší pokles, ktorý bol dosiahnutý v danom roku. Vidíme, že korekcie na akciových trhoch sa vyskytujú veľmi často a dokonca aj v silnom roku môže zlé načasovanie viesť k stratám. Lepšou stratégiou je zostať zainvestovaný aj v časoch, keď sa nad trhmi blýska a začínajú sa vytvárať mraky.

Zdroj: MSCI Inc.

Investovanie je behom na dlhú trať, na ktorej sa občas objaví prekážka. Treba však vytrvať a nepodľahnúť emóciám. Emócie sú totiž najväčšou prekážkou investovania, a v prípade trhových poklesov investorov výrazne ovplyvňujú. História ukazuje, že akcie zažívajú oveľa viac období, keď sa im darí, než období, keď sú stratové (americký akciový index S&P 500 od roku 1934 do súčasnosti zaznamenal iba 21 stratových rokov a 64 rokov ziskových). História by nám mala pomôcť udržať si chladnú hlavu a nepodliehať negatívnym správam, ktoré sa v turbulentných časoch na nás valia zo všetkých strán napríklad v podobe rôznych článkov s palcovými titulkami či televíznych reportáží. Aj tu zvyčajne platí, že negatívne správy spojené s potenciálom vyššej sledovanosti spravidla získavajú v médiách väčší priestor než správy pozitívne.